人生のどの段階でも、退職後の計画を立てるのに遅すぎるということはありません。今日の小さな決断が将来に大きな影響を与えます。

すでに雇用者が提供するプランに投資している人もいるかもしれませんが、個人退職金口座(IRA)を利用すれば、退職後の生活のための貯蓄を行うことができ、節税効果も期待できます。IRAにはさまざまな種類があり、ルールやメリットも異なります。

Roth IRA・Traditional IRAは誰しもはじめた方がいいと思いますが、自分自身の人生プランによって、本当にRoth IRA・Traditional IRAに加入すべきかを慎重に判断する必要があります。その点に関しても、内容を詳しく解説します。

目次

Roth IRAとTraditional IRAの違い

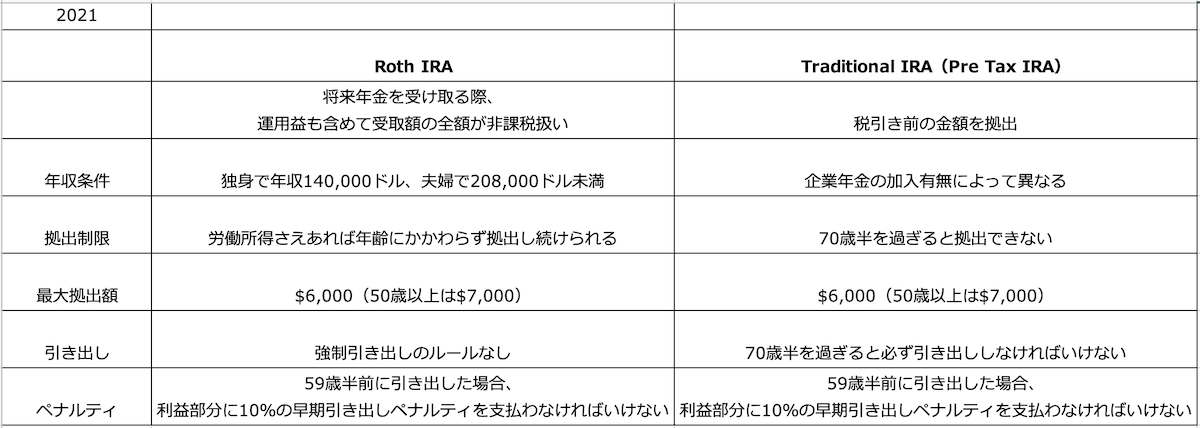

Roth IRAとTraditional IRAは、どちらも検討すべき良い退職金口座です。しかし、2つの違いをしっかり理解したうえで、始めましょう。

Roth IRAでは、59歳半以降に元本・運用益を非課税で引き出すことができます。一方、Traditional IRAは、税引き前の金額を拠出することができます。例えば年収が$50,000あったと仮定すると、$6,000をIRAに拠出することで、課税対象所得を$44,000に減額できます。要は、$6,000x税率分がこの年の税金の節約になったわけです。

なお、2021年の最大拠出額はRoth IRAとTraditional IRAともに、$6,000、50才以上はプラス$1,000の$7000となってます。

Traditional IRAとRoth IRAの2つの口座に積立てることも可能ですが、注意すべきは上限はあわせて$6,000(もしくは、$7,000ドル)です。また、職場の401(k)プランを利用している場合でも、IRA口座へ年間の上限額まで積み立てすることができます。年によって年収条件・最大拠出額が変わるため、注意しましょう。

Traditional IRAとRoth IRAの年収制限にひっかかる高額所得者は、Non deductible IRAで積み立てしましょう。

Roth IRAとTraditional IRAのどちらを選択すべきか

Roth IRAのメリット

・Roth IRAの利点は、59歳半以降に元本を非課税で引き出せるのはもちろん、運用益にも税金がかからないこと

・Roth IRAは、リタイア後に現在よりも高い税率になることが予想される人にとって、有利に働きます

・投資利益が将来的に多くなるであろう場合、メリットがあります

・ペナルティなしでいつでも「元本」を引き出すことができます

・強制引き出しのルールがなく、何歳までも複利の恩恵を受けることができる

・労働所得が何歳までも、拠出し続けることができる

・相続人へ非課税で資産を残せ、継承することができる

Roth IRAを選んだ方が良い人

・退職時の課税対象額が高くなることが予想される人

・いざというときに、元本を引き出すことができるため、家の購入・子供の資金など急な資金が必要になるであろう人

Traditional IRAのメリット

税引き前ベースで拠出を行い(収入が一定のレベルを下回っている場合)、お金を引き出すまで税金を支払わない個人年金口座です。

・現在よりも退職時に低い税率である場合、メリットあり

・給与が将来よりも、今の方が高いと想定された場合、メリットあり

Traditional IRAを選んだ方が良い人

・退職時に税率が下がることが予想される人

個人的な見解ですが、アメリカの税率は今後下がる可能性は低く、上昇傾向にあるでしょう。しかし、州税も考慮に入れたほうがいいかもしれません。今住んでいるのが州の所得税の高い州(New York, New Jersey, California, Oregon、Hawaiiなど)で、リタイヤメント後は所得税の低い州(Florida, Texas、Nevadaなど)に引っ越すというのであれば、Traditional IRAのほうが有利、その反対であればRoth IRAのほうが有利になるかもしれません。あくまでも、個人の将来プランによるところでしょう。

- 年収条件に引っかかる場合には、Traditional IRA

- 年収条件に引っかからない場合には、Roth IRAで拠出か、Traditonalとの両方に半分つづ拠出

- 利益が多く出ている場合には、Rothでの拠出割合を増やす

- 将来のすむエリアによる

現在の税率と引き出し時の税率が同じというのであれば、節約可能な税金のことを考えると、どちらでも同じということになります。

Roth IRA・Traditional IRAを始めるには、M1ファイナンスが確実におすすめ

Traditonal IRA・Roth IRAをはじめる場合、株やETF、REITに投資することができ、ネットで無料で開設できる「M1ファイナンス」がおすすめです。どの銘柄に投資をしてよい初心者でも、簡単にはじめることができます。米国の居住者で、ソーシャルセキュリティ番号を持っていれば、誰でも拠出することができます。

特に私のお気に入りの理由は、下記です。

- グーグルやFacebookなどの人気株を自分の好きな金額で購入することができること

- M1ファイナンスの専門家が選んだETFを購入することが可能なこと

専門家が選んだETFは、Ultra Conservative(非常に保守的)〜 Ultra Aggressive (非常に挑戦的)の7段階から選ぶことができ、年率のパフォーマンスは11%〜78%と非常に好成績になっています。

-

-

【アメリカ投資】M1ファイナンスが最高な理由【私の投資記録と投資銘柄】

続きを見る

本当にTraditional IRA・Roth IRAに加入すべきか

Traditional IRA・Roth IRAは、メリットが多いですが、あなたが将来、米国に住み続けるかにより、はじめるかどうかを判断すべきでしょう。

- あなたは米国市民または永住権(グリーンカード)保持者で、海外移住後も移民資格を維持するつもりかどうか?

- 退職後は、日本に戻る予定かどうか?

- グリーンカードや市民権が取れる予定はあるかどうか?

Traditional IRA・Roth IRAを作るときは非常に簡単で、多くの人が開設できますが、帰国時は、非常に複雑なステップを踏む必要があります。一生米国で過ごすつもりであればよいですが、日本への帰国・移住を考えている方は加入前に慎重に判断しましょう。

過去のブログもあわせてご覧ください。

続きを見る

日本に戻った場合、米国のRoth IRAをどうしたらよいか?

IRAのさまざまな疑問

Q. IRAを複数の口座で作ることはできますか?

複数で口座を持つことができます。その年に運用する上限額は複数口座を持っていても合算金額です

Q. Traditional IRAから別の証券口座のRoth IRAへRolloverできますか?

できます。IRAの規定として、限度額、手数料はありませんが、商品ごとの規定による場合もあります。そのため、rollover先の金融機関に確認することをおすすめします。Traditonal IRAからRoth IRAへRolloverする場合、convertとなります。Traditonal IRAとRoth IRAではアカウント種類が異なるため、convertするためにはいくつかのステップが必要です。またTraditonal IRAは、税金を収める前の資金ですので、Roth IRAに入れる際には、全額税金を収める必要が出てきます。その時点で、今まで受けてきた節税メリットが、なくなるということも覚えておきましょう。

Q. Traditional IRAからRoth IRAに移動可能ですか?

Traditional IRAからRoth IRAに移動することは可能ですが、その逆はできません。ただ収入制限やペナルティが発生する可能性があるので、移動の場合には証券会社へ確認しましょう。