アメリカに住んで5年が経過しました。投資を始め、将来老後にいくら使うのか?貯めたらいいの?ということが、ふとよぎり介護費用について、さまざまな情報をリサーチしてみました。

過去の記事「【アメリカ在住】老後にいくら使うのか?貯めたらいいの?」も、あわせてご覧ください。

目次

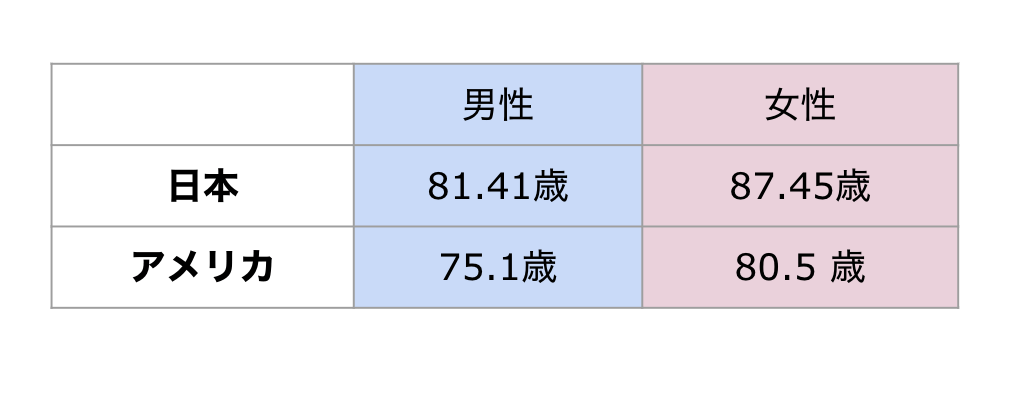

日本とアメリカの平均寿命

引用:Life expectancy / Life Expectancy for Japanese Men and Women Rises in 2019

まずは、アメリカと日本の平均寿命ですが、日本がアメリカよりも寿命が長いことがわかります。日本の平均寿命は世界でも第3位です。日本の高い平均寿命の数字の背景には、食生活が大きく影響していると結論づけられています。

それでは、実際の日本とアメリカの平均介護年数・介護費用などについてみてみましょう。

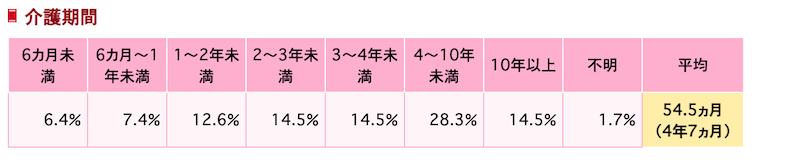

日本の平均介護年数

引用:生命保険文化センター

日本の平均介護年数は、54.5ヶ月です。しかし4-10年未満が、28.3%と一番大きい割合ということがみえます。

日本の介護費用

まずは、日本の介護費用の詳細からみてみましょう。日本は、40歳になると介護保険に加入が義務付けられ、保険料を支払うことになります。そのため、介護が必要になった場合、アメリカと比較をすると国からのサポートを受けることができます。

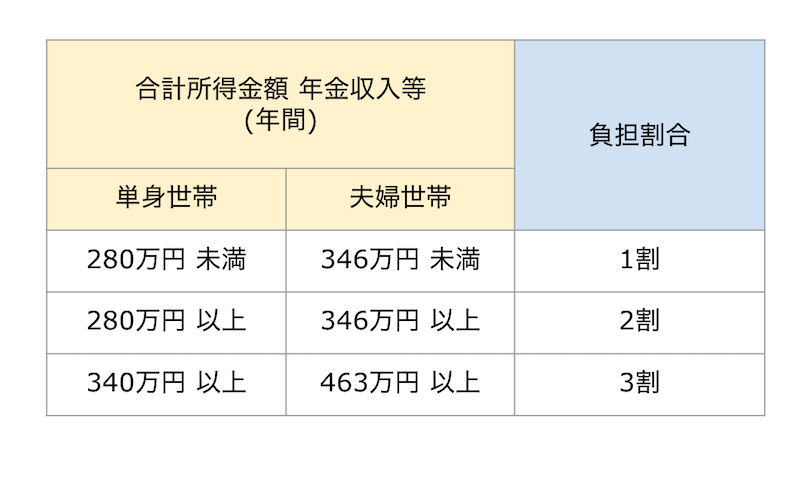

介護費用負担割合

介護保険の負担割合は、前年度の所得に応じてきまります。

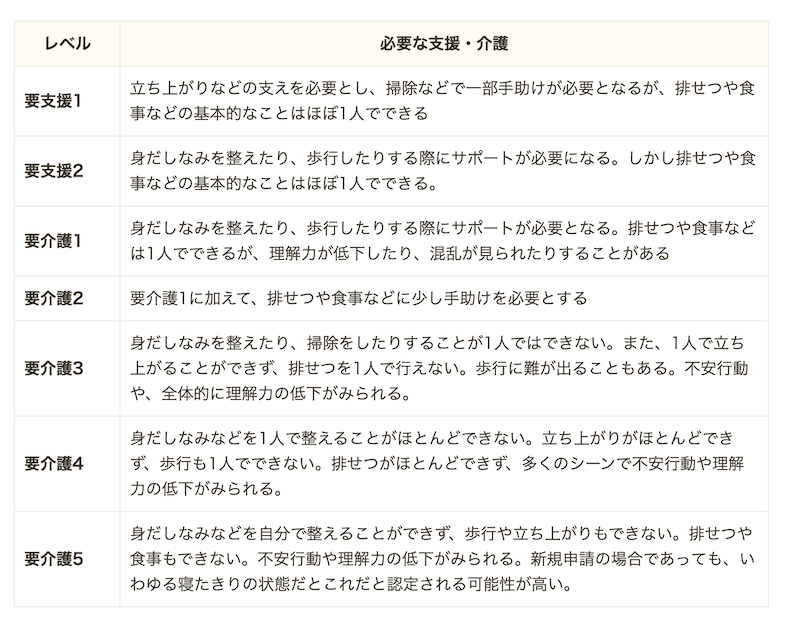

介護レベル

引用:ライフドット

介護レベルは、「要支援2段階」と「要介護5段階」に分けられます。「要支援」よりも「要介護」の方が重く、数字が大きければ大きいほど重いと判断され、要介護が重くなればなるほど費用もかかってきます。

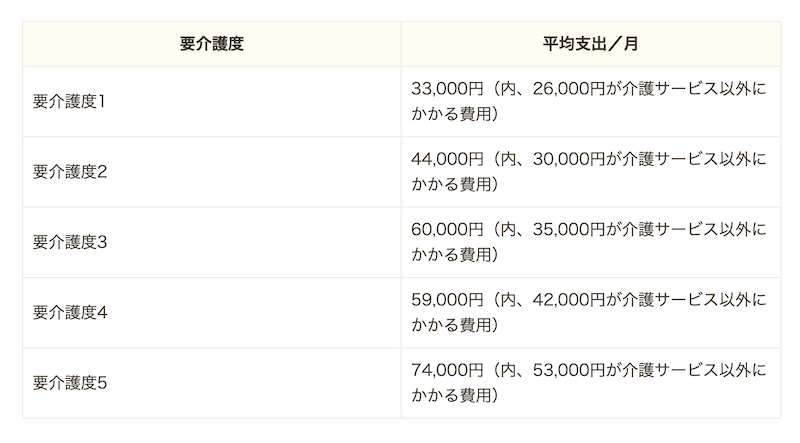

在宅介護の場合

在宅介護の場合にかかる平均的な費用です。上記の金額はすでに介護保険が適用済みの金額です。

施設サービスを利用する場合

施設サービスの場合にかかる平均的な費用です。こちらは、特別養護老人ホームで個室を利用する場合の平均的な費用です。上記の金額はすでに介護保険が適用済みの金額です。

アメリカの平均介護年数

引用:my Life Site

アメリカの平均介護年数は、28ヶ月と言われています。この28ヶ月は老人ホームでの滞在期間を示し、ケア付き住宅や、在宅ケアは含みません。

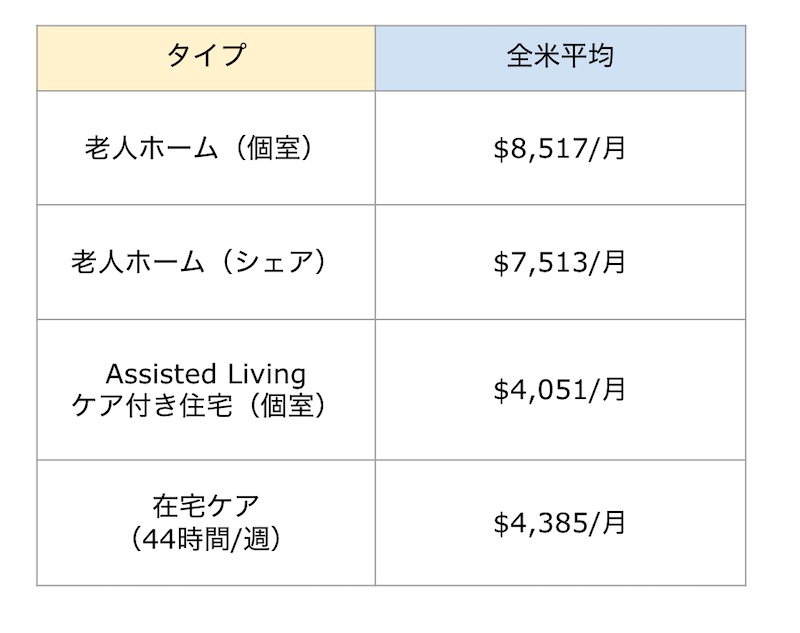

アメリカの介護費用

上記は全米の平均的な数字になりますが、州・地域により大きく異なります。例えば、老人ホーム個室でカリフォルニアサンフランシスコエリアの場合には、年間$182,500(月$15,208)と平均の倍の金額となります。「2020 Nursing Home Costs by State and Region」で地域の平均費用を確認することができます。

続きを見る

【米国株式】M1ファイナンスの使い方【手数料無料】

メディケアについて [アメリカ]

メディケアとは、65才以上の高齢者と障害者のための医療保険で、国が運営する制度です。

メディケアを受給できるのは下記の条件を満たす人です:

メディケイドについて [アメリカ]

メディケイドとは、低所得者向けの医療保険制度です。メディケイドが使うことができる条件が、下記となります。

- 65歳以上、障害者、全盲のいずれか

- 収入が月々 $1,220 以下(夫婦で$1,645)

- 総資産が $2,000 以下 (夫婦で$3,000)

この1−3の全てを満たす方のみ利用できます。そう考えると、メディケイドの利用は現実的ではないでしょう。

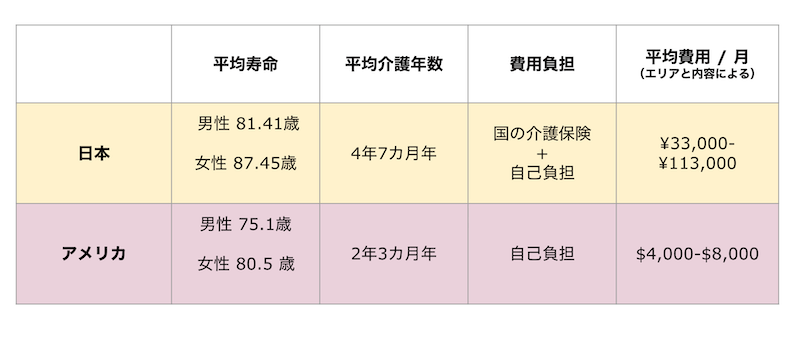

日本とアメリカの介護比較

アメリカで将来を過ごす場合には、多額の金額を準備する必要があります。現在アメリカに住んでおり、将来は日本に変えることを検討している場合には、日本国籍の場合は、日本へ移住後40歳以上であれば自動的に介護保険に加入することができます。アメリカ国籍の場合には、40歳以上で3ヶ月経過をすると一定の条件を満たすと加入することができます。

このようにどこで過ごすかにより制度も、金額も大きく異なります。

続きを見る

【保存版】日本帰国後も維持可能な米国の投資口座&銀行口座

介護費用の貯め方

私自身は、老後はどこで過ごすかはまだ決めていませんが、今できることは、今住んでいるアメリカで自分の将来設計をしっかり行い、計画をもって貯めるということです。

私が行ったことは、2つです。

① Empower(Personal Capital) を使いお金を見える化し、収支をはっきりさせ、リタイアメントプランナーで将来必要な金額を試算し、どのくらい貯めるべきかを把握すること。詳細は、「Empower(Personal Capital) の使い方【最強すぎる資産管理サイト】」をご覧ください。

② 投資を行うこと。しかし、大きな損失がないように購入銘柄をしっかり調べること。詳細は、「【アメリカ投資】M1ファイナンスが最高な理由【私の投資記録と投資銘柄】」にて解説しています。

この2つを行ったことで、将来の不安が少し減ってきました。不安は、わからないことからくるのだということを、実感しました。Personal Capitalのリタイアメントプランナーでは、実際にリタイアまでに今の収支での将来の達成可能性を確認することができます。2年前までは実現可能性が50%でしたが、今は80%まで近づきました。目標までまだまだですが、はじめたことで、人生が大きく変わりました。